[行业分析报告] 2016年5月运行指标分析

2016年06月22日 来源:国研网 作者:国研网宏观经济研究部

1. 工业生产

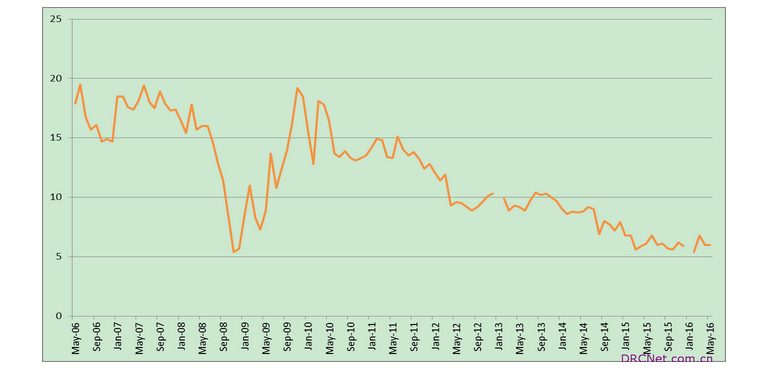

2016年5月份,规模以上工业增加值同比实际增长6.0%(以下增加值增速均为扣除价格因素的实际增长率),与4月份持平。从环比看,5月份,规模以上工业增加值比上月增长0.45%。1-5月份,规模以上工业增加值同比增长5.9%。

分三大门类看,5月份,采矿业增加值同比下降2.3%,制造业增长7.2%,电力、热力、燃气及水生产和供应业增长2.4%。

分经济类型看,5月份,国有控股企业增加值同比下降0.5%;集体企业增长3.3%,股份制企业增长7.2%,外商及港澳台商投资企业增长3.1%。

分行业看,5月份,41个大类行业中有34个行业增加值保持同比增长。其中,农副食品加工业增长6.5%,纺织业增长6.8%,化学原料和化学制品制造业增长11.1%,非金属矿物制品业增长8.3%,黑色金属冶炼和压延加工业下降2.1%,有色金属冶炼和压延加工业增长11.1%,通用设备制造业增长4.2%,专用设备制造业增长5.7%,汽车制造业增长11.2%,铁路、船舶、航空航天和其他运输设备制造业增长5.5%,电气机械和器材制造业增长9.2%,计算机、通信和其他电子设备制造业增长10.0%,电力、热力生产和供应业增长1.4%。

分地区看,5月份,东部地区增加值同比增长6.3%,中部地区增长7.1%,西部地区增长6.7%,东北地区增长0.2%。

分产品看,5月份,588种产品中有362种产品同比增长。其中,钢材9946万吨,同比增长2.1%;水泥22661万吨,增长2.9%;十种有色金属436万吨,增长1.0%;乙烯150万吨,增长13.5%;汽车208.7万辆,增长4.1%;轿车90.3万辆,下降2.6%;原油加工量4423万吨,下降0.1%;发电量4636亿千瓦时,同比持平。

5月份,工业企业产品销售率为97.3%,比上年同期下降0.1个百分点。工业企业实现出口交货值9653亿元,同比名义增长0.8%。

5月份,规模以上工业增加值同比增长6.0%,环比增长0.45%。工业生产总体平稳主要受益于前期稳增长政策。在前期政策刺激、基础设施和房地产快速增长、PPI降幅收窄等因素影响下,企业生产活动开始有所恢复。具体来看,钢材、水泥、焦炭、发电等主要工业品产量同比增速均出现回升,工业机器人、新能源汽车、集成电路、智能设备等产品产量保持较快增长。预计短期内工业生产将保持平稳增长,难以明显回升,主要有三个原因。一是企业经营预期不佳。5月份PMI中国企业生产经营活动预期指数降至55.9,连续2个月下降。二是内外需求仍显疲弱。民间投资、制造业投资增速继续放缓,投资自主增长动力不足。居民收入增速开始低于GDP增速,消费加快增长面临制约。出口也难有明显改善,5月份PMI中新订单、新出口订单分别较上月下降0.3、0.1,连续2个月回落。三是新兴产业规模较小。虽然其增速较快,但传统产业的下拉作用更大。由于新旧动力和结构的转换需要时间将会对未来的工业生产一定负面影响。

图1:工业增加值月度同比增长率(%)

2006年5月—2016年5月

数据来源:国研网统计数据库

2. 社会消费

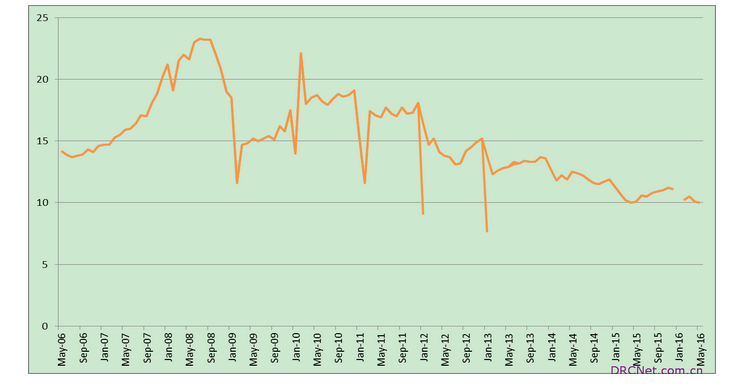

2016年5月份,社会消费品零售总额26611亿元,同比名义增长10.0%(扣除价格因素实际增长9.7%,以下除特殊说明外均为名义增长)。其中,限额以上单位消费品零售额11885亿元,增长6.5%。

2016年1-5月份,社会消费品零售总额129281亿元,同比增长10.2%。其中,限额以上单位消费品零售额58010亿元,增长7.4%。

按经营单位所在地分,5月份,城镇消费品零售额22973亿元,同比增长9.9%;乡村消费品零售额3638亿元,增长10.7%。1-5月份,城镇消费品零售额111167亿元,同比增长10.1%;乡村消费品零售额18114亿元,增长10.9%。

按消费类型分,5月份,餐饮收入2878亿元,同比增长10.9%;商品零售23733亿元,增长9.9%。1-5月份,餐饮收入13776亿元,同比增长11.3%;商品零售115505亿元,增长10.1%。

在商品零售中,5月份,限额以上单位商品零售11165亿元,同比增长6.5%。1-5月份,限额以上单位商品零售54540亿元,同比增长7.5%。

2016年1-5月份,全国网上零售额18089亿元,同比增长27.7%。其中,实物商品网上零售额14633亿元,增长25.9%,占社会消费品零售总额的比重为11.3%;在实物商品网上零售额中,吃、穿和用类商品分别增长36.5%、16.2%和29.3%。

5月份,社会消费品零售总额同比增长10.0%,增速比上月略降0.1个百分点,增速创一年来新低。社会消费品零售总额同比小幅回落主要由两方面因素导致:一是物价回落,5月份CPI同比涨幅为2.0%,比4月份回落0.3个百分点,不利于社会消费品零售总额名义增速的提升;二是受房地产销售增速回落的影响,房地产相关消费增速回落,拉低了社会消费品零售总额增速。

图2:社会消费品零售总额月度同比增长率(%)

2006年5月—2016年5月

数据来源:国研网统计数据库

3. 固定资产投资

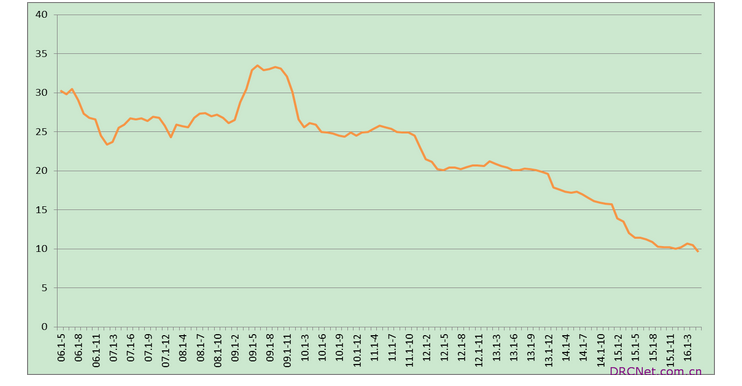

2016年1-5月份,全国固定资产投资(不含农户)187671亿元,同比名义增长9.6%,增速比1-4月份回落0.9个百分点。从环比速度看,5月份固定资产投资(不含农户)增长0.49%。

分产业看,第一产业投资5081亿元,同比增长20.6%,增速比1-4月份回落1.1个百分点;第二产业投资74882亿元,增长5.8%,增速回落1.5个百分点;第三产业投资107708亿元,增长11.9%,增速回落0.5个百分点。

第二产业中,工业投资73394亿元,同比增长5.4%,增速比1-4月份回落1.5个百分点;其中,采矿业投资3054亿元,下降16.4%,降幅扩大1.1个百分点;制造业投资61041亿元,增长4.6%,增速回落1.4个百分点;电力、热力、燃气及水生产和供应业投资9299亿元,增长21.6%,增速回落2.1个百分点。

第三产业中,基础设施投资(不含电力、热力、燃气及水生产和供应业)34992亿元,同比增长20%,增速比1-4月份加快1个百分点。其中,水利管理业投资增长23.5%,增速回落0.2个百分点;公共设施管理业投资增长29.4%,增速加快1.1个百分点;道路运输业投资增长10.5%,增速加快0.1个百分点;铁路运输业投资增长12.2%,增速加快8.3个百分点。

分地区看,东部地区投资84510亿元,同比增长10.9%,增速比1-4月份加快0.1个百分点;中部地区投资49772亿元,增长13%,增速回落0.5个百分点;西部地区投资44943亿元,增长12.6%,增速回落0.6个百分点;东北地区投资6951亿元,下降30%,降幅扩大5.3个百分点。

分登记注册类型看,内资企业投资177654亿元,同比增长9.3%,增速比1-4月份回落0.9个百分点;港澳台商投资5074亿元,增长21.1%,增速回落1.6个百分点;外商投资4359亿元,增长12.7%,增速加快0.3个百分点。

从项目隶属关系看,中央项目投资7833亿元,同比增长10.4%,增速比1-4月份加快0.4个百分点;地方项目投资179838亿元,增长9.6%,增速回落0.9个百分点。

从施工和新开工项目情况看,施工项目计划总投资742724亿元,同比增长7.4%,增速比1-4月份回落0.9个百分点;新开工项目计划总投资178192亿元,增长32.2%,增速回落5.8个百分点。

从到位资金情况看,固定资产投资到位资金212521亿元,同比增长7.9%,增速比1-4月份回落0.2个百分点。其中,国家预算资金增长21.4%,增速回落1.5个百分点;国内贷款增长13.7%,增速加快2.3个百分点;自筹资金增长1%,增速回落0.5个百分点;利用外资下降18.5%,降幅收窄2.4个百分点;其他资金增长37.8%,增速加快0.3个百分点。

2016年1-5月份,固定资产投资同比增长9.6%,自2000年以来时隔16年增速首次跌破10%。投资增速出现下滑的主要有两个原因。一是工业投资增速明显放缓。1-5月份,工业投资73394亿元,增长5.4%,增速比1-4月份回落1.5个百分点,这主要是受产能过剩矛盾突出、市场需求不足和企业投资意愿下降的影响;二是民间投资表现低迷。1-5月份,民间投资增长3.9%,比1—4月回落了1.3个百分点。然而,民间投资增速回落主要有三个原因:一是近年来PPI持续下滑,部分产能过剩行业企业利润增速走低,一定程度上影响了民间投资的积极性;二是部分领域在民间资本准入上放开得不够,还存在不少“弹簧门”“玻璃门”,限制了民间资本的进入;三是尽管这两年政府积极改善融资环境,但民营资本贷款难、贷款贵的现象依然存在。随着国务院派出了9个督导组对全国18个省市进行督导检查,相关部门会进一步完善民间投资的管理办法,其中包括制定相关配套政策措施,预计民间投资将会改变持续下滑的趋势。

图3:固定资产投资完成额月度累计同比增长率(%)

2006年1-5月—2016年1-5月

数据来源:国研网统计数据库

4. 对外贸易

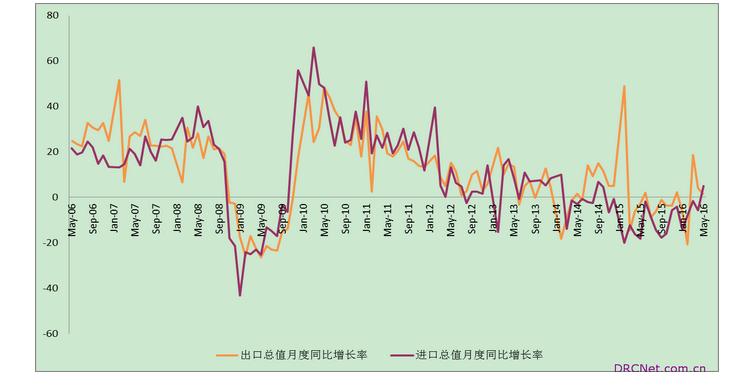

2016年5月份,我国进出口总值2.02万亿元,增长2.8%。其中,出口1.17万亿元,增长1.2%;进口8471亿元,增长5.1%;贸易顺差3248亿元,收窄7.7%。

今年前5个月,我国进出口总值9.16万亿元人民币,比去年同期(下同)下降3.2%,较前4个月收窄1.6个百分点。其中,出口5.28万亿元,下降1.8%,收窄0.9个百分点;进口3.88万亿元,下降5%,收窄2.5个百分点;贸易顺差1.4万亿元,扩大8.2%。

前5个月,我国一般贸易进出口5.16万亿元,下降1.3%,占我外贸总值的56.4%,较去年同期提升1.1个百分点。其中出口2.94万亿元,增长0.8%,占出口总值的55.7%;进口2.22万亿元,下降3.9%,占进口总值的57.3%;一般贸易项下顺差7243.9亿元,扩大18.6%。同期,我国加工贸易进出口2.64万亿元,下降10.7%,占我外贸总值的28.8%,比去年同期回落2.4个百分点。其中出口1.71万亿元,下降9.7%,占出口总值的32.3%;进口9352亿元,下降12.4%,占进口总值的24.1%;加工贸易项下顺差7726亿元,收窄6.2%。

此外,我国以海关特殊监管方式进出口9967.5亿元,增长3.3%,占我外贸总值的10.9%。其中出口3593.6亿元,增长2.4%,占出口总值的6.8%;进口6373.9亿元,增长3.7%,占进口总值的16.4%。

前5个月,欧盟为我国第一大贸易伙伴,中欧贸易总值1.39万亿元,增长2%,占我外贸总值的15.2%。其中,我对欧盟出口8581.5亿元,增长1.6%;自欧盟进口5359.1亿元,增长2.7%;对欧贸易顺差3222.4亿元,收窄0.2%。美国为我国第二大贸易伙伴,中美贸易总值为1.27万亿元,下降5.2%,占我外贸总值的13.8%。其中,我对美国出口9247亿元,下降4.3%;自美国进口3433亿元,下降7.5%;对美贸易顺差5814亿元,收窄2.3%。

前5个月,东盟为我国第三大贸易伙伴,与东盟贸易总值为1.13万亿元,下降1.6%,占我外贸总值的12.3%。其中,我对东盟出口6687.2亿元,下降2.1%;自东盟进口4588.9亿元,下降1%;对东盟贸易顺差2098.3亿元,收窄4.4%。日本为我国第五大贸易伙伴,中日贸易总值为6859.7亿元,下降0.3%,占我外贸总值的7.5%。其中,对日本出口3329.5亿元,下降1.1%;自日本进口3530.2亿元,增长0.5%;对日贸易逆差200.7亿元,扩大37.4%。

前5个月,民营企业进出口3.56万亿元,增长6.9%,占我外贸总值的38.8%,较去年同期提升3.6个百分点。其中,出口2.48万亿元,增长5.7%,占出口总值的46.9%;进口1.08万亿元,增长9.7%,占进口总值的27.8%。同期,外商投资企业进出口4.16万亿元,下降7.4%,占我外贸总值的45.4%。其中,出口2.26万亿元,下降7.8%,占出口总值的42.7%;进口1.91万亿元,下降7%,占进口总值的49.1%。

此外,国有企业进出口1.4万亿元,下降13.7%,占我外贸总值的15.2%。其中,出口5456亿元,下降8%,占出口总值的10.3%;进口8527.8亿元,下降16.9%,占进口总值的21.9%。

前5个月,我国机电产品出口3.03万亿元,下降2.5%,占出口总值的57.3%。其中,电器及电子产品出口1.34万亿元,增长0.5%;机械设备8819.7亿元,下降3.4%。同期,服装出口3725.9亿元,增长2%;纺织品2805.6亿元,增长5.3%;鞋类1226.5亿元,下降3.3%;家具1298.9亿元,下降4.7%;塑料制品958.7亿元,增长6.7%;箱包671.9亿元,下降0.6%;玩具340.4亿元,增长17.4%;上述7大类劳动密集型产品合计出口11028亿元,增长2%,占出口总值的20.9%。此外,肥料出口1025万吨,减少28.1%;钢材4628万吨,增加6.4%;汽车28万辆,减少12.5%。

前5个月,我国进口铁矿砂4.12亿吨,增加9.1%,进口均价为每吨319.6元,下跌19.2%;原油1.56亿吨,增加16.5%,进口均价为每吨1706元,下跌33.6%;煤8628万吨,增加3.7%,进口均价为每吨309.9元,下跌21%;成品油1326万吨,增加4.5%,进口均价为每吨2325元,下跌23.9%;初级形状的塑料1029万吨,减少7.1%,进口均价为每吨1.02万元,下跌4%;钢材532万吨,减少3%,进口均价为每吨6464.2元,下跌10.2%;未锻轧铜及铜材231万吨,增加22.1%,进口均价为每吨3.34万元,下跌15.9%。

此外,机电产品进口1.87万亿元,下降1.7%;其中汽车38万辆,减少12.8%。

5月份进口数据超预期回暖,并创19个月以来最高值。进口回升主要受三方面因素的影响:一是2015年5月份的低基数;二是进口金额同比增速跌幅明显收窄;三是受到人民币贬值以及国内经济在二季度惯性复苏的影响,大宗商品的需求有所回升,其中5月份上游的铁矿石、未锻造的铜及铜材进口量较4月份有所回升。5月份,出口同比增速从4月的-1.8%回落到-4.1%,低于预期,主要受两方面因素的影响:一方面是由去年同期基数较高;另一方面外需低迷,全球经济放缓。今年以来出口到非G3的同比增速要相对高于G3的国家,表明美国、日本、欧盟的经济不景气直接影响了我国的出口改善。具体看来,对美、欧、港、东盟出口额都有所恶化,同比增速分别为-12.0%、-2.1%、-4.4%、3.1%,分别较上月回落2.7、5.3、4.0、3.2个百分点;对日本出口同比为-5.6%,虽较上月降幅收窄6.2个百分点,但同比增速仍为负值。

图4:出口总额月度同比增长率与进口总额月度同比增长率(%)

2006年5月—2016年5月

数据来源:国研网统计数据库

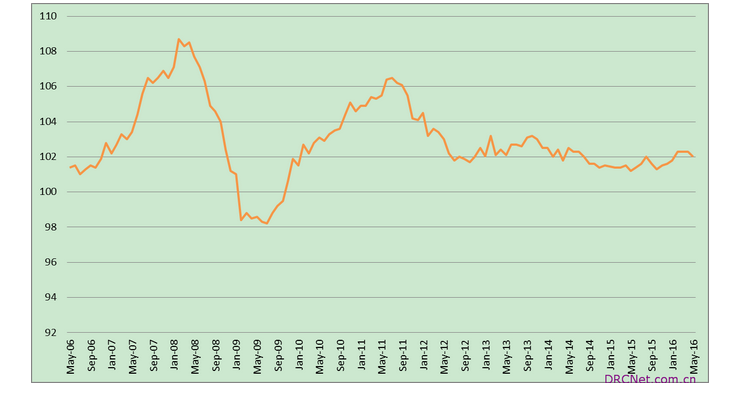

5. 居民消费价格指数

2016年5月份,全国居民消费价格总水平同比上涨2.0%。其中,城市上涨2.0%,农村上涨2.1%;食品价格上涨5.9%,非食品价格上涨1.1%;消费品价格上涨2.0%,服务价格上涨2.1%。1-5月平均,全国居民消费价格总水平比去年同期上涨2.1%。

5月份,全国居民消费价格总水平环比下降0.5%。其中,城市下降0.5%,农村下降0.4%;食品价格下降2.7%,非食品价格上涨0.1%;消费品价格下降0.7%,服务价格持平。

5月份,食品烟酒价格同比上涨4.7%,影响CPI上涨约1.39个百分点。其中,畜肉类价格上涨20.8%,影响CPI上涨约0.88个百分点(猪肉价格上涨33.6%,影响CPI上涨约0.77个百分点);鲜菜价格上涨6.4%,影响CPI上涨约0.14个百分点;水产品价格上涨4.9%,影响CPI上涨约0.09个百分点;粮食价格上涨0.6%,影响CPI上涨约0.01个百分点;鲜果价格下降7.6%,影响CPI下降约0.14个百分点。

5月份,其他七大类价格同比六涨一降。其中,医疗保健、其他用品和服务、居住、衣着、教育文化和娱乐、生活用品及服务价格分别上涨3.5%、2.2%、1.6%、1.5%、1.2%、0.6%;交通和通信价格下降2.6%。

5月份,食品烟酒价格环比下降1.8%,影响CPI下降约0.54个百分点。其中,畜肉类价格上涨1.6%,影响CPI上涨约0.08个百分点(猪肉价格上涨2.3%,影响CPI上涨约0.07个百分点);鲜菜价格下降21.5%,影响CPI下降约0.64个百分点;鲜果价格下降1.3%,影响CPI下降约0.02个百分点。

5月份,其他七大类价格环比五涨一降一平。其中,交通和通信、其他用品和服务、医疗保健、衣着、居住价格分别上涨0.3%、0.3%、0.2%、0.1%、0.1%;教育文化和娱乐价格下降0.1%;生活用品及服务价格持平。

5月份CPI同比上涨2.0%,涨幅比上月回落0.3个百分点,连续四个月停留在“2时代”。受到应季鲜菜上市,市场供应逐步增加的影响,鲜菜价格下降较多,导致食品价格同比增速放缓,但非食品价格波动不大。具体来看,鲜菜价格同比上涨6.4%,涨幅比上月回落16.2个百分点,对CPI的影响也从上月的0.56个百分点回落至0.14个百分点。预计二季度CPI继续回落的幅度比较有限,主要有三个原因:一是猪肉价格上涨动力已是强弩之末,对CPI的影响有望减弱。首先,生猪供给能力增加,能繁母猪和生猪存栏量都已结束下降势头;其次,基数效应将对同比增速形成明显抑制作用,由于从2015年4月份开始猪肉价格加速上涨,将对2016年的同比增速构成下拉作用。二是蔬菜价格将保持下滑势头,将拉动物价下行。三是2016年下半年将全面落实去产能和去杠杆两大任务,需求面不足以支撑物价的大幅上涨。

表1:2016年5月居民消费价格主要数据

5月 | 1-5月 | ||

环比涨跌幅(%) | 同比涨跌幅(%) | 涨跌幅(%) | |

居民消费价格 | -0.5 | 2.0 | 2.1 |

其中:城市 | -0.5 | 2.0 | 2.2 |

农村 | -0.4 | 2.1 | 2.1 |

其中:食品 | -2.7 | 5.9 | 6.5 |

非食品 | 0.1 | 1.1 | 1.1 |

其中:消费品 | -0.7 | 2.0 | 2.2 |

服务 | 0.0 | 2.1 | 2.0 |

其中:不包括食品和能源 | 0.1 | 1.6 | 1.5 |

其中:不包括鲜菜和鲜果 | 0.2 | 2.1 | 1.8 |

分类别 | |||

-1.8 | 4.7 | 5.2 | |

粮 食 | 0.1 | 0.6 | 0.6 |

食 用 油 | 0.5 | 2.5 | 1.3 |

鲜 菜 | -21.5 | 6.4 | 22.6 |

畜 肉 类 | 1.6 | 20.8 | 16.6 |

其中:猪肉 | 2.3 | 33.6 | 27.9 |

牛肉 | -0.2 | 0.5 | 0.2 |

羊肉 | -0.1 | -5.1 | -7.4 |

水 产 品 | 0.2 | 4.9 | 3.6 |

蛋 类 | -0.1 | -0.2 | -3.1 |

奶 类 | -0.1 | 0.2 | 0.1 |

鲜 果 | -1.3 | -7.6 | -8.1 |

烟 草 | 0.0 | 3.0 | 5.7 |

酒 类 | 0.1 | 0.5 | 0.2 |

二、衣着 | 0.1 | 1.5 | 1.6 |

服 装 | 0.2 | 1.5 | 1.6 |

衣着加工服务费 | 0.3 | 3.8 | 3.7 |

鞋 类 | -0.1 | 1.5 | 1.6 |

三、居住 | 0.1 | 1.6 | 1.4 |

租赁房房租 | 0.1 | 2.8 | 2.7 |

水电燃料 | -0.2 | -0.9 | -1.0 |

四、生活用品及服 | 0.0 | 0.6 | 0.5 |

家用器具 | -0.1 | -0.9 | -0.9 |

家庭服务 | 0.2 | 4.2 | 4.2 |

五、交通和通信 | 0.3 | -2.6 | -2.2 |

交通工具 | -0.2 | -2.3 | -2.3 |

交通工具用燃料 | 3.6 | -11.5 | -9.2 |

交通工具使用和维修 | 0.0 | 1.4 | 1.6 |

通信工具 | -0.4 | -3.3 | -3.6 |

通信服务 | 0.0 | -0.1 | -0.3 |

邮递服务 | 0.0 | 0.7 | 0.7 |

六、教育文化和娱乐 | -0.1 | 1.2 | 1.2 |

教育服务 | 0.1 | 2.3 | 2.1 |

旅 游 | -0.7 | 0.5 | 1.1 |

七、医疗保健和个人用品 | 0.2 | 3.5 | 3.1 |

中 药 | 0.3 | 4.9 | 4.4 |

西 药 | 0.4 | 3.9 | 3.0 |

医疗服务 | 0.1 | 3.2 | 3.0 |

八、其他用品和服务 | 0.3 | 2.2 | 1.1 |

数据来源:国研网统计数据库

图5:居民消费价格指数(上年同月=100)

2006年5月—2016年5月

数据来源:国研网统计数据库

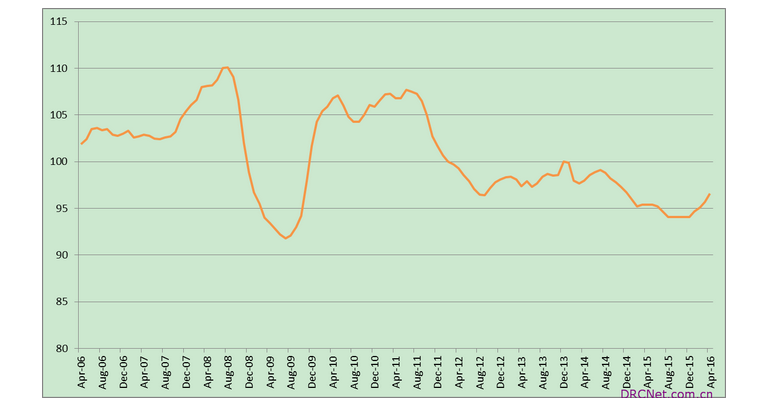

6. 工业品出厂价格指数

2016年5月份,全国工业生产者出厂价格环比上涨0.5%,同比下降2.8%。工业生产者购进价格环比上涨0.6%,同比下降3.8%。1-5月平均,工业生产者出厂价格同比下降4.1%,工业生产者购进价格同比下降5.1%。

工业生产者出厂价格中,生产资料价格同比下降3.7%,影响全国工业生产者出厂价格总水平下降约2.7个百分点。其中,采掘工业价格下降9.6%,原材料工业价格下降7.2%,加工工业价格下降1.8%。生活资料价格同比下降0.2%,影响全国工业生产者出厂价格总水平下降约0.1个百分点。其中,食品价格上涨0.6%,衣着价格上涨0.7%,一般日用品价格下降0.3%,耐用消费品价格下降1.7%。

据测算,在5月份-2.8%的全国工业生产者出厂价格总水平同比降幅中,去年价格变动的翘尾因素约为-3.8个百分点,新涨价因素约为1.0个百分点。

工业生产者购进价格中,燃料动力类价格同比下降8.3%,有色金属材料及电线类价格下降7.0%,黑色金属材料类和化工原料类价格均下降4.1%,建筑材料及非金属类价格下降3.9%。

工业生产者出厂价格中,生产资料价格环比上涨0.7%,影响全国工业生产者出厂价格总水平上涨约0.5个百分点。其中,采掘工业价格上涨3.8%,原材料工业价格上涨0.9%,加工工业价格上涨0.4%。生活资料价格环比持平(涨跌幅度为0,下同)。其中,食品价格持平,衣着价格下降0.1%,一般日用品价格上涨0.1%,耐用消费品价格下降0.3%。

工业生产者购进价格中,黑色金属材料类价格环比上涨1.7%,燃料动力类价格上涨1.3%,有色金属材料及电线类和建筑材料及非金属类价格均上涨0.5%,农副产品类价格上涨0.4%。

5月份,全国工业生产者出厂价格同比跌幅继续缩窄,环比保持正增长,表明工业产品的供求关系有积极的变化。5月份,全国工业生产者出厂价格环比变动,具体表现在:一是受前期工业品价格上涨的推动,部分工业行业价格涨幅缩小,其中黑色金属冶炼和压延加工、石油和天然气开采业价格环比分别上涨2.5%和12.3%,涨幅比上月分别缩小5.9和0.5个百分点;二是受国内供给侧改革和国际原油、大宗商品价格上涨的推动,石油和天然气开采业环比上涨12.3%,石油加工、炼焦和核燃料加工业环比上涨4.1%;三是煤炭开采和选洗业环比增长1.8%,止跌回升,供给侧改革效果逐渐显现。5月份,全国工业生产者出厂价格同比跌幅缩窄是物价上涨与2015年基数过低共同造成。6月以来煤价、钢价小幅上行,而且5月份以来油价上调将在6月份集中体现,预计6月份工业生产者出厂价格环比微降0.1%,同比降幅缩窄至-2.5%。

2006年5月—2016年5月

数据来源:国研网统计数据库

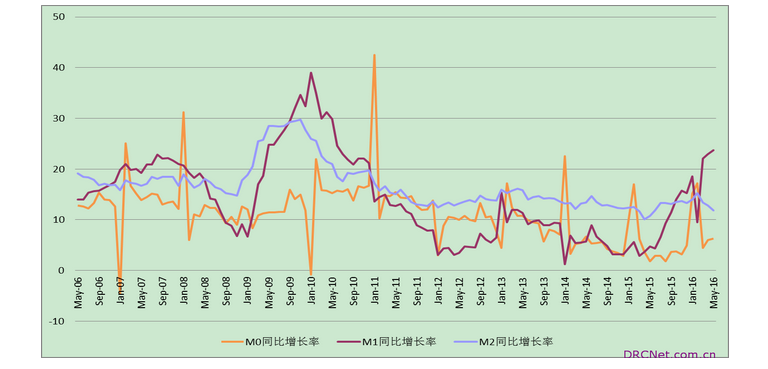

7. 货币供应量

5月末,广义货币(M2)余额146.17万亿元,同比增长11.8%,增速比上月末低1.0个百分点,比去年同期高1.0个百分点;狭义货币(M1)余额42.43万亿元,同比增长23.7%,增速分别比上月末和去年同期高0.8个和19.0个百分点;流通中货币(M0)余额6.28万亿元,同比增长6.3%。当月净回笼现金1622亿元。

5月末,本外币贷款余额105.23万亿元,同比增长13.0%。月末人民币贷款余额100.10万亿元,同比增长14.4%,增速与上月末持平,比去年同期高0.4个百分点。当月人民币贷款增加9855亿元,同比多增847亿元。分部门看,住户部门贷款增加5759亿元,其中,短期贷款增加478亿元,中长期贷款增加5281亿元;非金融企业及机关团体贷款增加3597亿元,其中,短期贷款减少121亿元,中长期贷款增加1825亿元,票据融资增加1564亿元;非银行业金融机构贷款增加416亿元。月末外币贷款余额7801亿美元,同比下降15.2%,当月外币贷款减少181亿美元。

5月末,本外币存款余额148.11万亿元,同比增长11.3%。月末人民币存款余额143.78万亿元,同比增长11.5%,增速比上月末低1.4个百分点,比去年同期高0.6个百分点。当月人民币存款增加1.83万亿元,同比少增1.40万亿元。其中,住户存款增加543亿元,非金融企业存款增加5415亿元,财政性存款增加1619亿元,非银行业金融机构存款增加5018亿元。月末外币存款余额6580亿美元,同比下降0.7%,当月外币存款减少88亿美元。

5月末,信贷多增的主要原因是中长期贷款新增合计7106亿元,占比72%。具体来看,5月居民中长期贷款创历史新高5281亿元,占全部贷款的53.6%,环比多增1000亿元,同比多增3218亿元,主要受房地产销售火爆拉动,反映当前住房按揭贷款需求依然旺盛,房企资金加速回笼;企业中长期贷款增加1825亿元。值得一提的是,企业中长期贷款回升,但仍处于较低水平,一方面,说明企业投资意愿不足;另一方面,随着信用违约风险的加速暴露,银行可能主动收紧了对公信贷,而且按揭贷款安全系数高于对公贷款,信贷资源会向相对安全的房贷倾斜;同时,当前固定资产投资增速下滑也影响到贷款需求增长。5月末,M2同比增长11.8%,比上月回落1个百分点,为近一年来新低。M2增速环比小幅回落主要是由去年高基数影响,反应近期经济放缓。5月末,M1同比增速继续上升至23.7%,再创历史新高。主因新增企业存款反弹至5415亿,环比多增3240亿,显示前期天量信贷投放,项目在实施过程中的存款“活期化”仍在持续。M1M2剪刀差进一步走扩,企业囤积现金,货币乘数下降,表明微观主体对经济前景十分谨慎。考虑到2015年7月央行也曾出于稳定金融市场的需要实施大规模被动投放,因此预计M2增速回落的趋势或至少持续至今年7月。

图7:货币供应量月度同比增长率(%)

2006年5月—2016年5月

数据来源:国研网统计数据库